Cara Menghitung Pph 23

Cara Menghitung Pph 23

Pajak Penghasilan (PPH) adalah salah satu bentuk kontribusi negara yang harus dipenuhi bagi siapa saja yang memperoleh penghasilan. Pajak ini dipungut berdasarkan Undang-Undang Pajak Penghasilan.

PPH dibagi menjadi beberapa jenis, salah satu di antaranya adalah PPh 21. PPh 21 adalah pajak penghasilan yang dipotong oleh pengusaha kepada pegawainya. PPh 21 dipotong dari penghasilan yang diterima oleh pegawai dari pengusaha.

Berikut ini adalah cara menghitung PPh 23:

1. Tentukan penghasilan bruto dengan cara mengumumkan gaji dan pendapatan bulanan anda, termasuk tunjangan dan bonus yang diterima.

2. Selanjutnya, tentukan penghasilan neto dengan menghilangkan alokasi keluarga, pemotongan kerja dan biaya kesehatan dari penghasilan bruto.

3. Setelah itu, tentukan tarif PPh 23 sesuai dengan tingkat penghasilan. Tarif ini bisa berubah-ubah setiap tahun sesuai dengan peraturan pemerintah.

4. Selanjutnya, hitung jumlah PPh 23. Jumlah ini didapatkan dengan mengalikan penghasilan neto dengan tarif PPh 23. Jika hasil perhitungan lebih besar daripada piutang pajak yang diperlukan, maka pegawai tidak perlu membayar pajak lagi. Jika hasil perhitungan lebih kecil daripada piutang pajak yang diperlukan, maka pegawai masih mempunyai tanggungan pajak.

5. Terakhir, bayar pajak. Jika pegawai memiliki tanggungan pajak, maka harus segera membayarnya ke Kantor Pajak terdekat agar tidak terkena sanksi atau denda. Bayarlah pajak tepat waktu dan uruslah administrasi tepat waktu agar tidak memberikan masalah ke depannya.

Cara Menghitung Pajak PPh 21 dengan Rumus Excel

Pajak Penghasilan Pasal 21 (PPh 21) adalah pajak penghasilan yang dipotong oleh pemberi kerja kepada karyawannya yang bersifat tetap. PPh 21 diatur dalam Undang-Undang Nomor 36 Tahun 2008 dan perubahannya. PPh 21 adalah salah satu pajak yang penting bagi pemberi kerja karena pemberi kerja bertanggung jawab memotong dan menyetor pajak tersebut ke Kas Negara.

Untuk mempermudah menghitung Pajak PPh 21 yang harus dibayar, anda dapat menggunakan rumus Excel. Berikut ini adalah cara menghitung Pajak PPh 21 dengan menggunakan rumus Excel:

1. Buat tiga kolom pada spreadsheet Microsoft Excel, yaitu kolom penghasilan bruto tahunan (penghasilan kotor sebelum dipotong PPh 21), kolom iuran pensiun dan kolom T-Keluaran. Beri masing-masing rumus dari T-Keluaran = (Penghasilan Bruto Tahunan – (Iuran Pensiun + PTKP)) x Tarif PPh 21 dalam persen – Tambahkan jumlah PTKP pada T-Keluaran di akhir.

2. Isi penghasilan bruto tahunan pada kolom penghasilan bruto tahunan. Penghasilan bruto tahunan adalah penghasilan kotor sebelum dipotong PPh 21.

3. Isi iuran pensiun pada kolom iuran pensiun. Iuran pensiun adalah jumlah iuran pensiun bulanan yang ditanggung oleh karyawan dan pemberi kerja yang tercantum pada SK Pengangkatan Karyawan.

4. Tulis tarif PPh 21 dalam persen pada kolom tarif PPh 21.

5. Isilah jumlah PTKP pada T-Keluaran di akhir. PTKP adalah Penghasilan Tidak Kena Pajak atau batas penghasilan yang tidak dikenakan pajak. Pemotongan PTKP ini hanya dilakukan sekali setiap tahun, tidak perlu dihitung setiap bulan. Banyaknya PTKP tergantung pada status perkawinan, jumlah tanggungan keluarga, dan tempat tinggal.

Setelah semua data diisi pada tiga kolom, rumus Excel otomatis akan mengecek informasi ini dan akan menampilkan jumlah Pajak PPh 21 yang harus dibayar pada T-Keluaran.

Cara Menghitung Pph21 Dari Gaji

Pajak Penghasilan Pasal 21 (PPh 21) adalah pajak penghasilan yang dikenakan pada karyawan yang memperoleh penghasilan tetap. PPh 21 dibayarkan oleh pemberi kerja setiap bulan berdasarkan penghasilan bruto karyawan.

Berikut ini adalah cara menghitung PPh 21 dari gaji:

1. Hitung penghasilan bruto bulanan Anda dengan mengalikan jumlah gaji pokok Anda dengan jumlah bulan dalam satu tahun. Jangan lupa untuk menambahkan bonus dan tunjangan yang diterima dalam penghasilan bruto Anda.

2. Kurangkan iuran pensiun yang dibayarkan dari penghasilan bruto Anda. Iuran pensiun biasanya dibayarkan sebesar 2% dari penghasilan bruto Anda. Contoh: jika penghasilan bruto Anda adalah Rp5 juta per bulan, maka iuran pensiun Anda adalah 2% x Rp5 juta = Rp100 ribu per bulan atau Rp1,2 juta per tahun. Oleh karena itu, penghasilan neto Anda adalah Rp5 juta – Rp1,2 juta = Rp3,8 juta.

3. Gunakan Tabel PPh 21 untuk menentukan besarnya tarif pajak yang harus dibayar sesuai dengan penghasilan neto Anda. Tarif pajak yang harus dibayar ini berkisar antara 5%-30%.

4. Kalikan tarif pajak dengan penghasilan neto Anda. Contoh: jika tarif pajak untuk penghasilan neto Anda adalah 10%, maka pajak yang harus dibayar adalah 10% x Rp3,8 juta = Rp380 ribu.

5. Potong pajak dari penghasilan bruto Anda. Contoh: Jika penghasilan bruto Anda adalah Rp5 juta per bulan dan pajak yang harus dibayar adalah Rp380 ribu, maka penghasilan bersih Anda adalah Rp4,62 juta.

Cara menghitung PPh 21 Pegawai Tetap Gaji Bulanan

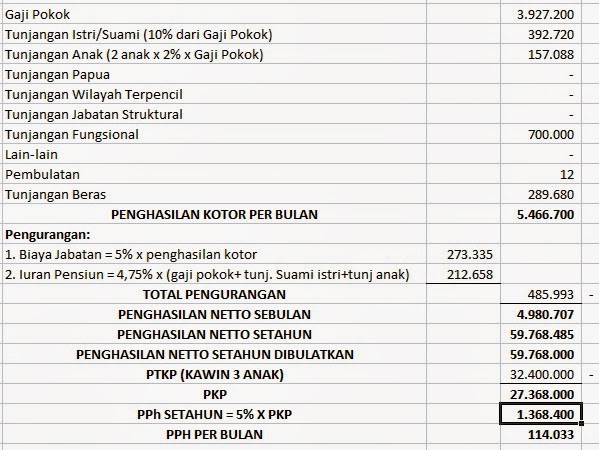

Pajak penghasilan Pasal 21 (PPh 21) adalah pajak penghasilan yang dikenakan pada karyawan yang memperoleh penghasilan tetap. PPh 21 wajib dibayarkan setiap bulan oleh pemberi kerja. Berikut ini adalah cara menghitung PPh 21 bagi pegawai tetap gaji bulanan:

1. Tentukan penghasilan bruto bulanan anda.

2. Tetapkan besarnya Penghasilan Tidak Kena Pajak (PTKP). PTKP ditetapkan berdasarkan status perkawinan dan jumlah tanggungan keluarga. PTKP merupakan penghasilan keluarga yang diperhitungkan dalam perhitungan PPh 21. Besarnya PTKP berbeda-beda setiap tahun.

3. Kurangi penghasilan bruto bulanan anda dengan besarnya PTKP yang berlaku saat ini.

4. Tambahkan tarif pajak yang berlaku pada jumlah penghasilan neto dari penghasilan bruto dikurangi PTKP. Tarif ini dibagi dalam kisaran 5% hingga 30% untuk wajib pajak.

5. Kalikan jumlah pajak yang harus dibayarkan dengan jumlah bulan dalam satu tahun.

6. Pembayaran pajak melalui e-filling setiap bulan.

Rumus Cara Menghitung Pph 21 – Gini Caranya!

Bagi anda yang masih awam dengan sistem perpajakan, menghitung PPh 21 mungkin akan terasa sedikit rumit. Padahal, pajak ini sering sekali dibayarkan oleh para karyawan yang menerima gaji bulanan dari perusahaan tempat mereka bekerja.

Untuk menghitung PPh 21 dari bonus atau THR, ada beberapa perbedaan dibandingkan dengan menghitung PPh 21 dari gaji bulanan. Berikut ini adalah cara menghitung PPh 21 dari bonus atau THR:

1. Hitung penghasilan bruto dari bonus atau THR dengan cara menambahkannya ke penghasilan bruto bulanan Anda. Contoh: Jika gaji bulanan Anda adalah Rp5 juta dan bonus atau THR yang Anda terima adalah Rp3 juta, maka penghasilan bruto Anda adalah Rp8 juta.

2. Kurangkan iuran pensiun yang dibayarkan dari penghasilan bruto bonus atau THR Anda. Iuran pensiun biasanya dibayarkan sebesar 2% dari penghasilan bruto Anda. Contoh: Jika penghasilan bruto bonus atau THR Anda adalah Rp3 juta dan iuran pensiun Anda adalah 2% x Rp3 juta = Rp60 ribu, maka penghasilan neto Anda adalah Rp3 juta – Rp60 ribu = Rp2,94 juta.

3. Gunakan tabel PPh 21 untuk menentukan besarnya tarif pajak yang harus dibayar sesuai dengan penghasilan neto Anda. Tarif pajak yang harus dibayar ini berkisar antara 5%-30%.

4. Kalikan tarif pajak dengan penghasilan neto bonus atau THR Anda. Contoh: Jika tarif pajak untuk penghasilan neto bonus atau THR Anda adalah 10%, maka pajak yang harus dibayar adalah 10% x Rp2,94 juta = Rp294 ribu.

5. Potong pajak dari penghasilan bruto bonus atau THR Anda. Contoh: Jika penghasilan bruto bonus atau THR Anda adalah Rp3 juta dan pajak yang harus dibayar adalah Rp294 ribu, maka penghasilan bersih Anda adalah Rp2,71 juta.

FAQ

1. Apa bedanya antara PPh 21 dan PPh 23?

PPh 21 adalah pajak penghasilan yang dipotong dari penghasilan karyawan yang bersifat tetap oleh pihak pengusaha. Sedangkan PPh 23 adalah pajak penghasilan yang harus dibayar oleh wajib pajak selain wajib pajak badan atas penghasilan yang diterima dari sumber di dalam negeri.

2. Apa yang harus dilakukan jika ternyata terlalu banyak membayar PPh 21 atau PPh 23?

Apabila terjadi hal tersebut, anda dapat mengajukan permohonan pengembalian pajak pada Kantor Pajak setempat. Permohonan pengembalian pajak harus dioptimalkan dalam 1 tahun sejak masa pajak berakhir atau sekarang.