Pilar Investasi: Model Indeks Tunggal untuk Analisis Portofolio Optimal

Investasi adalah suatu cara untuk mengalokasikan dana yang dimiliki untuk memperoleh keuntungan di masa yang akan datang. Dalam investasi, terdapat berbagai jenis instrumen seperti saham, obligasi, reksadana, properti, dan lain sebagainya. Masing-masing instrumen memiliki karakteristik yang berbeda dan risiko yang berbeda pula. Oleh karena itu, dalam investasi perlu dilakukan analisis untuk menentukan portofolio yang optimal.

Salah satu metode untuk melakukan analisis portofolio adalah dengan menggunakan model indeks tunggal atau single index model. Model ini digunakan untuk mengetahui hubungan antara suatu saham dengan pasar secara keseluruhan. Dalam artikel ini, kita akan membahas lebih lanjut tentang model indeks tunggal dan bagaimana cara menghitung portofolio optimal menggunakan model ini.

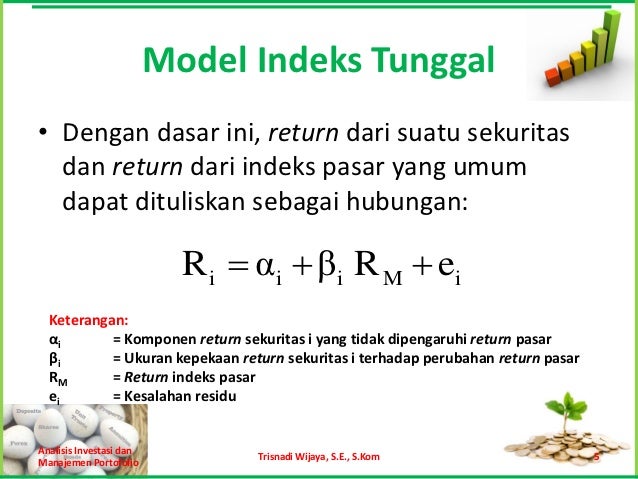

Gambar 1: Model Indeks Tunggal

Model Indeks Tunggal

Model indeks tunggal adalah suatu model yang digunakan untuk mengetahui hubungan antara suatu saham dengan pasar secara keseluruhan. Dalam model ini, variabel bebas adalah indeks pasar seperti IHSG, S&P 500, atau Nikkei 225, sedangkan variabel terikat adalah return saham. Model ini memiliki bentuk:

Ri = alpha + beta * Rm + ei

dimana:

- Ri adalah return saham ke-i

- alpha adalah intercept (koefisien konstanta)

- beta adalah koefisien regresi

- Rm adalah return indeks pasar

- ei adalah error

Tujuan dari model ini adalah untuk menemukan nilai alpha dan beta yang optimal sehingga dapat digunakan dalam menghitung portofolio optimal.

Contoh Soal dan Jawaban Model Indeks Tunggal

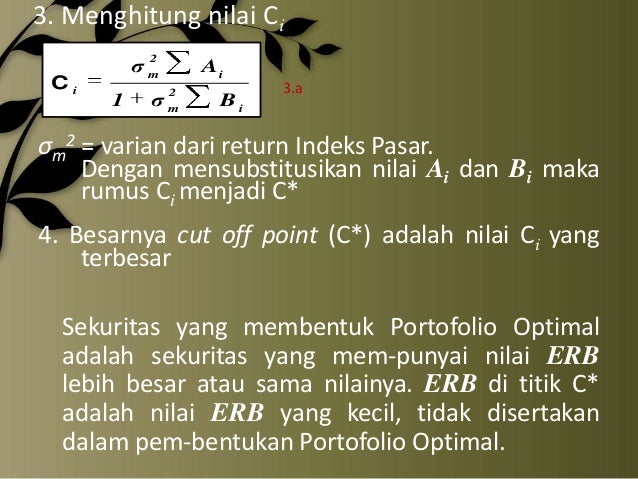

Gambar 2: Contoh Soal Model Indeks Tunggal

Berikut ini adalah contoh soal dan jawaban model indeks tunggal.

Contoh Soal

Dalam satu periode, return IHSG adalah 7% dan return saham A adalah 10%. Koefisien regresi antara saham A dan IHSG adalah 1,2. Hitunglah alpha dan beta pada model indeks tunggal.

Jawaban

Diketahui:

- Ri = 10%

- Rm = 7%

- beta = 1,2

Maka, dapat dihitung:

10% = alpha + 1,2 * 7% + ei

10% – 1,2 * 7% = alpha + ei

alpha = 0,4%

Sehingga, alpha = 0,4% dan beta = 1,2.

Analisis Portofolio Menggunakan Model Indeks Tunggal

Gambar 3: Analisis Portofolio Menggunakan Model Indeks Tunggal

Untuk melakukan analisis portofolio menggunakan model indeks tunggal, langkah-langkahnya adalah sebagai berikut:

- Menghitung koefisien beta setiap saham

- Menghitung return portofolio

- Menghitung risiko portofolio

- Mencari portofolio optimal

- Memantau portofolio

Untuk menghitung koefisien beta setiap saham, dapat menggunakan data historis return saham dan return indeks pasar. Koefisien beta akan menunjukkan seberapa besar pergerakan saham terhadap pergerakan pasar secara keseluruhan. Semakin tinggi koefisien beta, semakin besar pula pergerakan saham saat pasar mengalami pergerakan.

Return portofolio dihitung sebagai jumlah dari masing-masing return saham dikali dengan bobot masing-masing saham pada portofolio. Bobot saham dapat dihitung sebagai persentase dari nilai saham terhadap total nilai portofolio.

Risiko portofolio dihitung sebagai standar deviasi dari return portofolio. Semakin besar standar deviasi, semakin besar pula risiko portofolio.

Portofolio optimal adalah portofolio yang memberikan return tertinggi pada risiko yang dapat diterima. Portofolio optimal dapat dicari dengan menggunakan teknik optimasi seperti model Markowitz atau model indeks tunggal.

Setelah mendapatkan portofolio optimal, perlu dilakukan pemantauan terhadap portofolio tersebut. Pemantauan dapat dilakukan dengan melihat pergerakan pasar dan pergerakan saham pada portofolio.

Cara Menghitung Portofolio Optimal Menggunakan Model Indeks Tunggal

Gambar 4: Cara Menghitung Portofolio Optimal dengan Excel – Bagian 1

Berikut ini adalah cara menghitung portofolio optimal menggunakan model indeks tunggal dengan menggunakan Excel.

- Membuat tabel dengan kolom-kolom sebagai berikut: nama saham, beta, return, dan bobot

- Memasukkan data setiap saham

- Menghitung nilai beta setiap saham dengan menggunakan rumus:

=BETA($B$2:$B$11, A2, $B$2:$B$11)

dimana:

- $B$2:$B$11 adalah rentang data IHSG

- A2 adalah nama saham

- $B$2:$B$11 adalah rentang data return saham

Rumus ini akan menghitung koefisien beta setiap saham.

- Menghitung return portofolio dengan menggunakan rumus:

=SUMPRODUCT(C2:C11, D2:D11)

dimana:

- C2:C11 adalah rentang data return saham

- D2:D11 adalah rentang data bobot saham

Rumus ini akan menghitung return portofolio.

- Menghitung risiko portofolio dengan menggunakan rumus:

=STDEV.S(C2:C11)*SQRT(SUM($D$2:$D$11^2))

dimana:

- C2:C11 adalah rentang data return saham

- $D$2:$D$11 adalah rentang data bobot saham

Rumus ini akan menghitung risiko portofolio.

- Mencari portofolio optimal dengan mencari kombinasi bobot saham yang memberikan return tertinggi pada risiko yang telah ditentukan. Bobot saham pada portofolio optimal dapat dihitung menggunakan rumus:

=((Rm-RiskFree)/beta^2)*((Return-MarketReturn)/Return)+(RiskFree-MarketReturn)/beta^2

dimana:

- Rm adalah return indeks pasar

- RiskFree adalah return bebas risiko

- beta adalah koefisien beta saham yang bersangkutan

- Return adalah return saham yang bersangkutan

- MarketReturn adalah return pasar

Rumus ini akan menghitung bobot saham pada portofolio optimal.

- Menghitung return portofolio optimal dengan menggunakan rumus:

=SUMPRODUCT(C2:C11, E2:E11)

dimana:

- C2:C11 adalah rentang data return saham

- E2:E11 adalah rentang data bobot saham pada portofolio optimal

Rumus ini akan menghitung return portofolio optimal.

- Menghitung risiko portofolio optimal dengan menggunakan rumus:

=STDEV.S(C2:C11)*SQRT(SUM(E2:E11^2))

dimana:

- C2:C11 adalah rentang data return saham

- E2:E11 adalah rentang data bobot saham pada portofolio optimal

Rumus ini akan menghitung risiko portofolio optimal.

- Memantau portofolio optimal

FAQ

Apa itu model indeks tunggal?

Model indeks tunggal adalah suatu model yang digunakan untuk mengetahui hubungan antara suatu saham dengan pasar secara keseluruhan. Dalam model ini, variabel bebas adalah indeks pasar seperti IHSG, S&P 500, atau Nikkei 225, sedangkan variabel terikat adalah return saham.

Bagaimana cara menghitung portofolio optimal menggunakan model indeks tunggal?

Cara menghitung portofolio optimal menggunakan model indeks tunggal adalah sebagai berikut:

- Menghitung koefisien beta setiap saham

- Menghitung return portofolio

- Menghitung risiko portofolio

- Mencari portofolio optimal

- Memantau portofolio