Berikut ini adalah beberapa informasi mengenai Perhitungan PPh di Indonesia yang perlu diketahui, terutama dalam hal perhitungan PPh 21 untuk karyawan tetap:

Cara Menghitung PPh 21 Karyawan Tetap

Pajak Penghasilan (PPh) merupakan salah satu komponen penting yang harus diperhitungkan dalam pengelolaan keuangan di Indonesia. Terutama jika Anda adalah seorang karyawan tetap, menghitung PPh 21 akan menjadi tugas rutin yang harus Anda lakukan setiap bulannya.

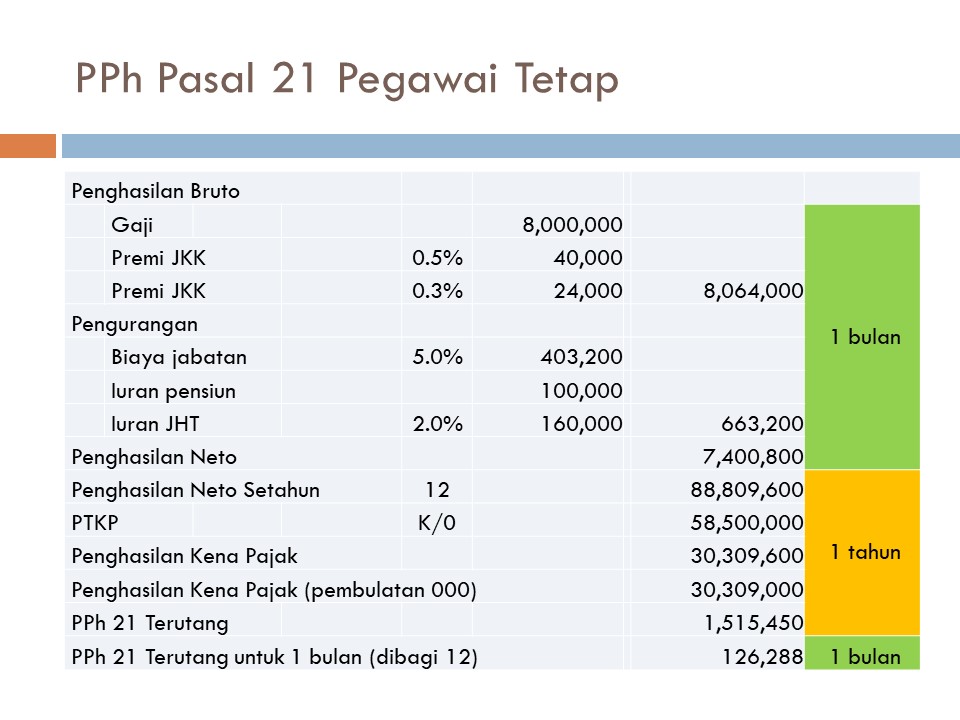

Berikut ini adalah cara menghitung PPh 21 untuk karyawan tetap:

- Hitung penghasilan bruto bulanan karyawan dengan cara menjumlahkan gaji pokok, tunjangan tetap, bonus tahunan, dan tunjangan kesehatan, serta tunjangan transportasi, jika ada.

- Kurangkan penghasilan bruto dengan biaya jabatan. Biaya jabatan sebesar 5% dari penghasilan bruto atau maksimal Rp 500.000.

- Tambahkan penghasilan bersih dengan penghasilan tidak kena pajak (PTKP) yang berlaku saat itu. PTKP yang berlaku saat ini adalah Rp 54 juta per tahun atau Rp 4,5 juta per bulan untuk karyawan yang belum menikah. Jika karyawan sudah menikah dan memiliki tanggungan, maka PTKP yang berlaku akan lebih tinggi.

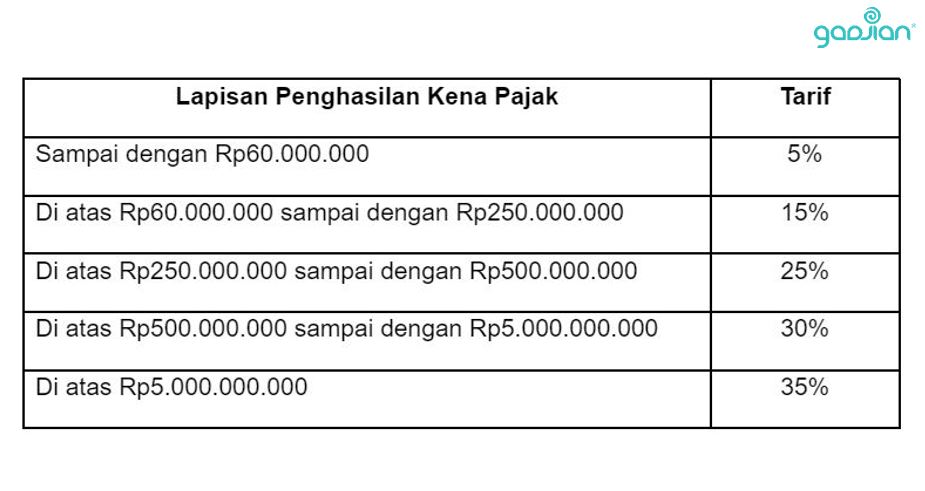

- Hitung PPh 21 dengan cara membandingkan besarnya penghasilan kena pajak dengan tarif PPh sesuai skema tarif PPh 21:

| Penghasilan Kena Pajak | Tarif PPh 21 |

|---|---|

| 0 – Rp 50 juta | 5% |

| Rp 50 juta – Rp 250 juta | 15% |

| > Rp 250 juta | 25% |

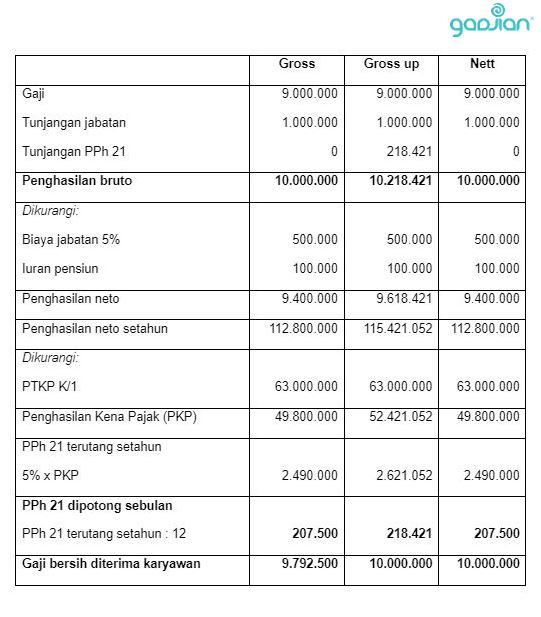

Contoh perhitungan PPh 21:

Penghasilan bruto bulanan karyawan Rp 12.500.000. Biaya jabatan sebesar 5%, yaitu Rp 625.000. Penghasilan bersih setelah dikurangi biaya jabatan sebesar Rp 11.875.000. Dengan PTKP saat ini yaitu Rp 54 juta per tahun atau Rp 4,5 juta per bulan, maka penghasilan kena pajak menjadi Rp 7.375.000. Berdasarkan skema tarif PPh 21 di atas, maka tarif PPh yang berlaku adalah 5%. Maka, PPh 21 bulanan karyawan tersebut adalah Rp 368.750.

Contoh Soal Excel Perhitungan Pajak

Jika Anda kesulitan melakukan perhitungan PPh 21 secara manual, Anda dapat menggunakan aplikasi Microsoft Excel untuk mempermudah tugas ini. Berikut adalah langkah-langkah membuat rumus perhitungan PPh 21 di Excel:

- Buat tabel sederhana yang terdiri dari kolom-kolom berikut: penghasilan bruto, biaya jabatan, penghasilan netto, PTKP, diskon, penghasilan kena pajak, dan PPh 21.

- Isi kolom penghasilan bruto dengan penghasilan karyawan, kolom biaya jabatan dengan formula =5%*penghasilan bruto (atau formula =MIN(penghasilan bruto*5%;500000) untuk biaya jabatan maksimal), kolom penghasilan netto dengan formula =penghasilan bruto-biaya jabatan.

- Isi kolom PTKP dengan angka Rp 54 juta per tahun atau Rp 4,5 juta per bulan, tergantung dari kebutuhan Anda.

- Isi kolom diskon dengan formula =MIN(penghasilan netto, PTKP).

- Isi kolom penghasilan kena pajak dengan formula =penghasilan netto – diskon.

- Isi kolom PPh 21 dengan menggunakan rumus VLOOKUP yang mengacu pada tabel skema tarif PPh 21. Misalnya =VLOOKUP(penghasilan kena pajak, table1, 2, TRUE) untuk skema tarif PPh 21 yang dinyatakan dalam bentuk tabel. Dengan rumus ini, Excel akan secara otomatis mengisi kolom PPh 21 berdasarkan penghasilan karyawan dan skema tarif PPh 21 yang berlaku.

Dasar Perhitungan Pph Pasal 25

Selain PPh 21, terdapat juga pajak penghasilan Pasal 25 yang seringkali menjadi perhatian bagi para pengusaha dan investor di Indonesia. Berikut adalah dasar perhitungan PPh Pasal 25:

- Hitung penghasilan bruto perusahaan, yaitu total pendapatan yang diterima perusahaan dalam satu bulan.

- Kurangkan penghasilan bruto dengan biaya-biaya yang dikeluarkan untuk menjalankan usaha atau kegiatan. Biaya-biaya tersebut meliputi biaya operasional, biaya material, biaya tenaga kerja, dan sebagainya.

- Hitung jumlah pajak penghasilan Pasal 25 dengan mengalikan penghasilan netto dengan tarif PPh Pasal 25 sesuai dengan jenis kegiatan usaha perusahaan:

| Jenis Usaha | Tarif PPh Pasal 25 |

|---|---|

| Perdagangan | 1,5% |

| Jasa | 2% |

| Manufaktur | 1% |

Contoh perhitungan PPh Pasal 25:

Penghasilan bruto perusahaan adalah Rp 10 miliar per bulan. Biaya-biaya operasional dan kegiatan usaha lainnya sebesar Rp 8 miliar per bulan. Maka, penghasilan netto perusahaan adalah Rp 2 miliar per bulan. Berdasarkan tabel tarif PPh Pasal 25 di atas, maka tarif yang berlaku bagi perusahaan tersebut adalah 1%. Maka, jumlah pajak penghasilan Pasal 25 yang harus dibayarkan perusahaan tersebut adalah Rp 20 juta per bulan.

FAQ

1. Apakah tarif PPh 21 sama untuk semua karyawan?

Tidak. Tarif PPh 21 yang berlaku tergantung dari besarnya penghasilan kena pajak masing-masing karyawan. Skema tarif PPh 21 yang berlaku saat ini adalah 5% untuk penghasilan kena pajak di bawah Rp 50 juta, 15% untuk penghasilan kena pajak di antara Rp 50 juta dan Rp 250 juta, dan 25% untuk penghasilan kena pajak di atas Rp 250 juta.

2. Apakah ada sanksi jika tidak membayar PPh?

Ya, ada sanksi yang diberikan oleh Direktorat Jenderal Pajak (DJP) jika Anda tidak membayar PPh sesuai dengan ketentuan yang berlaku. Sanksi yang bisa diberikan oleh DJP berupa denda sebesar 2% per bulan dari jumlah PPh yang tidak dibayar, atau paling banyak 48% dari jumlah PPh yang tidak dibayar. Selain itu, DJP juga bisa melakukan tindakan penagihan melalui surat teguran, surat paksa, atau bahkan melalui pengadilan.