Analisis Keuangan sangat penting dilakukan untuk mengetahui siapa yang harus diprioritaskan atau dihindari dalam mengambil keputusan investasi. Ada beberapa metode perhitungan yang digunakan dalam analisis keuangan, salah satunya adalah Net Present Value (NPV) dan Internal Rate of Return (IRR)

Net Present Value (NPV)

NPV atau Nilai Sekarang Bersih adalah salah satu metode dalam analisis keuangan yang digunakan untuk menghitung nilai sekarang dari arus kas yang diperkirakan akan diterima nanti di masa depan. NPV akan menentukan apakah suatu proyek atau investasi akan menghasilkan keuntungan atau kerugian setelah mengalokasikan dana pada suatu tingkat pengembalian tertentu.

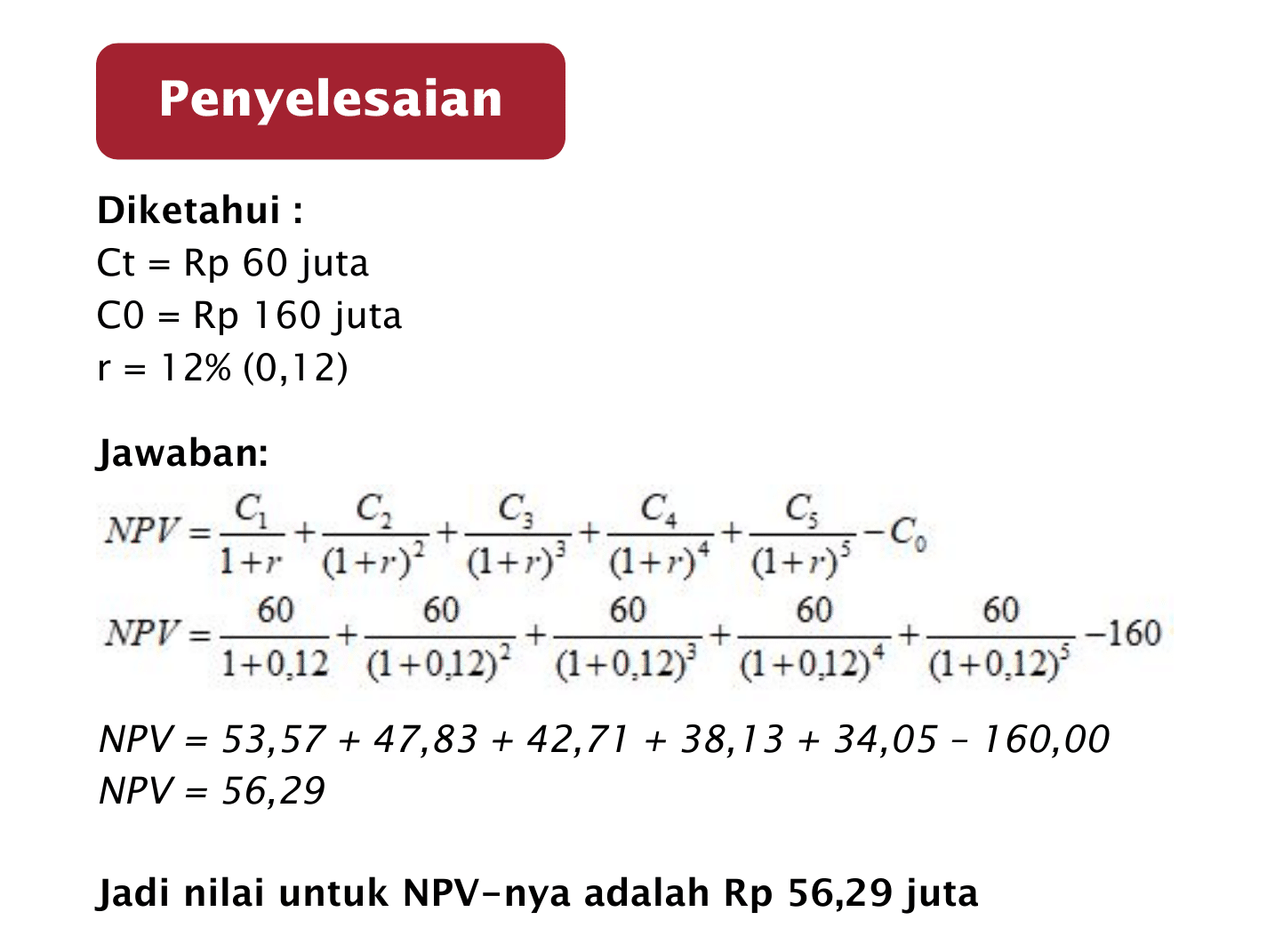

Contoh soal NPV bisa dilihat pada gambar di atas. Perusahaan XYZ mengeluarkan biaya sebesar Rp 50 juta untuk investasi di proyek yang akan dilaksanakan selama 5 tahun. Dengan tingkat suku bunga tahunan sebesar 10%, maka perusahaan akan mendapatkan arus kas sebesar Rp 20 juta pada tahun-tahun yang pertama dan Rp 30 juta pada tahun ke-5. Berapa NPV dari proyek tersebut?

Langkah-langkah perhitungan NPV:

- Menghitung PV (Present Value) dari setiap arus kas yang diterima di masa depan

- Menjumlahkan PV dari setiap arus kas yang telah dihitung

- Menjumlahkan biaya awal investasi

- Mengurangi angka pada langkah 2 dengan angka pada langkah 3, inilah nilai NPV

Untuk contoh soal di atas:

- PV dari Rp 20 juta pada tahun 1 = Rp 18.18 juta (20 / (1+10%)^1)

- PV dari Rp 20 juta pada tahun 2 = Rp 16.53 juta (20 / (1+10%)^2)

- PV dari Rp 20 juta pada tahun 3 = Rp 15.02 juta (20 / (1+10%)^3)

- PV dari Rp 20 juta pada tahun 4 = Rp 13.63 juta (20 / (1+10%)^4)

- PV dari Rp 30 juta pada tahun 5 = Rp 19.27 juta (30 / (1+10%)^5)

- Jumlahkan PV dari setiap arus kas = Rp 82.63 juta

- Jumlahkan biaya awal investasi = Rp 50 juta

- NPV = Rp 32.63 juta (Rp 82.63 juta – Rp 50 juta)

Sehingga NPV dari proyek tersebut adalah Rp 32.63 juta

Internal Rate of Return (IRR)

IRR atau Internal Rate of Return adalah metode dalam analisis keuangan yang menentukan tingkat pengembalian yang diharapkan dari suatu investasi atau proyek berdasarkan arus kas masuk dan keluar. IRR dapat membantu perusahaan dalam membandingkan suatu investasi dengan opsi investasi lain atau dengan tingkat pengembalian yang diharapkan, seperti suku bunga bank. Semakin besar IRR, semakin baik hasil investasi atau proyek tersebut.

Cara menghitung IRR di Excel bisa dilihat pada gambar di atas. Perusahaan ABC sedang mempertimbangkan untuk berinvestasi di proyek yang akan dilaksanakan selama 5 tahun. Biaya awal investasi sebesar Rp 100 juta dan perusahaan akan menerima arus kas sebesar Rp 20 juta pada tahun-tahun yang pertama dan Rp 30 juta pada tahun ke-5. Berapa IRR dari proyek tersebut?

Langkah-langkah perhitungan IRR:

- Masukkan arus kas masuk dan keluar di Excel pada kolom yang berbeda (misalnya kolom A dan kolom B)

- Pada kolom C, ketikkan rumus “=IRR(A1:A6)” dengan asumsi data berada pada kolom A dan B dan ada 6 baris data (4 baris arus kas masuk dan keluar, 1 baris biaya awal, 1 baris NPV)

- Hasilnya akan muncul pada kolom C, inilah nilai IRR

Untuk contoh soal di atas, nilai IRR dari proyek tersebut adalah 18.55%

FAQ

Q: Apa perbedaan antara NPV dan IRR?

A: NPV dan IRR masing-masing memiliki kelebihan dan kekurangan dalam analisis keuangan. NPV akan memberikan hasil berupa nilai moneter, sedangkan IRR memberikan hasil berupa persentase. NPV dapat digunakan untuk membandingkan investasi dengan suku bunga bank atau opsi investasi lainnya, sedangkan IRR dapat membantu perusahaan dalam menentukan prioritas antara investasi yang berbeda. Perhitungan NPV lebih kompleks dibandingkan IRR, karena NPV mengharuskan perusahaan untuk menentukan tingkat pengembalian tertentu, sedangkan IRR menentukan tingkat pengembalian yang diharapkan.

Q: Bagaimana cara memilih metode perhitungan yang tepat dalam analisis keuangan?

A: Pemilihan metode perhitungan yang tepat dalam analisis keuangan tergantung pada faktor-faktor seperti tujuan investasi, kondisi keuangan perusahaan, dan risiko investasi. Jika tujuan investasi adalah untuk membandingkan investasi dengan opsi investasi lainnya atau suku bunga bank, maka NPV lebih tepat digunakan. Namun, jika tujuan investasi adalah untuk menentukan prioritas antara investasi yang berbeda, maka IRR lebih tepat digunakan. Selain itu, perusahaan harus mempertimbangkan kondisi keuangan perusahaan dan risiko investasi sebelum memilih metode perhitungan yang tepat.